2011年,陈小雨和她的搭档余建军走到了山穷水尽的地步。

之前两年中,他们二人携手打造的创业项目没有成功。在寻找下一个项目时,他们试过很多方向,最终确定了音频赛道。

这是喜马拉雅诞生的前夜。

音频赛道,当时不被外界看好,主流观点认为,语音作为一种信息获取的方式,成本要远高于文字。文字可以一目十行,语音只有听完才知道内容。

余建军和陈小雨却坚持认为音频有机会,只要有能力,每个人都可以建自己的网络电台,发展粉丝,甚至商业化。

喜马拉雅以UGC起家,又踏上了知识付费的风口。2015年,马东的《好好说话》在喜马拉雅上线当天就卖了五百多万,一周破千万,喜马拉雅彻底火了,也成了在线长视频行业的领头羊。

资本不断垂青,生意越做越大,可喜马拉雅迟迟无法盈利,上市寻求融资变成了关键一役。

那么,音频赛道会不会被资本市场追捧,喜马拉雅又为什么难盈利,天花板在哪里?本文将重点探讨这几个问题。

01 变局:为何匆忙上市?

此前,喜马拉雅喜欢用“没有任何面向资本的压力,也基本没有投资人逼着上市”来回应上市传言。

现在不一样了。

在美股上市受阻后,短短几个月,喜马拉雅就马不停蹄地赶往港交所的场子。

之所以如此匆忙,本源上还是业绩问题。

近年来,在线音频这个赛道发展稳健,从用户时长上看,2020年,在移动端使用在线音频软件的活跃用户每天大约在线两个小时,4年前,这一数字是80.7分钟,年复合增长率为9.8%。

从市场规模上看,这个赛道可以说发展迅猛,根据灼识咨询的资料,同期中国在线音频市场的收入也从16亿元,增长至131亿元,年复合增长率高达69.4%。

这个赛道上,喜马拉雅是老大,再加上蜻蜓FM和已在美股上市的荔枝,构成了一超两强的格局。

老大的平均月活是2.62亿,其中移动端用户1.1亿,通过物联网或其他开放平台收听的用户1.51亿。2021年上半年,用户在喜马拉雅移动端上的收听时长占中国所有在线音频平台移动端收听市场的70.9%。

尽管稳坐“一哥”的位置,尽管行业发展迅速,喜马拉雅仍然跨不过盈利这一关。

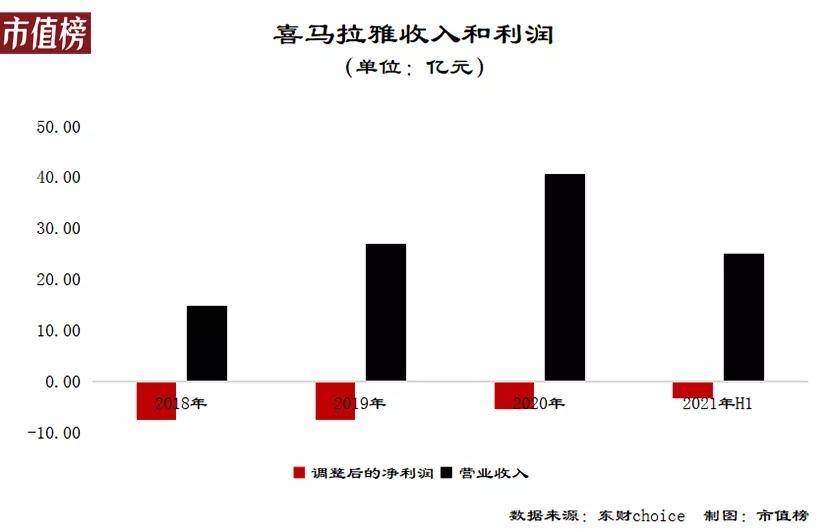

招股书显示喜马拉雅在收入上高速增长,2020年,喜马拉雅营业收入40.76亿元,相较2019年和2018年,分别增加了51%和175%,2021年上半年,收入25.14亿元,同比增长55.5%。

盈利方面,如果剔除可转换可回购优先股公允价值的变动,调整后,喜马拉雅的亏损正在收窄。

2020年净亏损的收窄与疫情期间人居家时间长有关,2021年上半年,喜马拉雅亏损又扩大5%。

持续的净亏损,喜马拉雅失血严重,只能依靠一轮又一轮的融资维持。天眼查的数据显示,喜马拉雅上市前已经完成九轮融资,资方包括京东数科、阅文、歌斐、张江高科等著名资本。

资本的介入是续命的关键,也是鞭策被投资企业上市或者盈利的动力。如愿上市,前期资本的投入变成股票,资本成功退出,企业成功募资,双赢;无法上市,一些企业或者企业的原股东要承担巨额的回购义务,即使能成功回购,溢价也比较低,双输。

因此,双方都有强烈的上市动机。

上市后会如何?背后资本能够实现多少资本增值?或许可以参考美股上市的荔枝。

荔枝上市以后大多数时间股价表现平平,到现在股价只剩上市时的三成。相对而言,美股市场更看重成长性,国内市场更看重盈利能力。荔枝37%复合收入增速(2018年—2020年)没有受到美国投资者的青睐,不赚钱的喜马拉雅能不能在港股混得开呢?

02 能不能盈利?何时能盈利?

两年前,喜马拉雅创始人余建军接受媒体采访时称:没有制定任何盈利时间表。

这话放到现在仍然合适。

能不能盈利?何时能盈利?解决这个问题,要从钱哪里来,又去哪儿了入手。

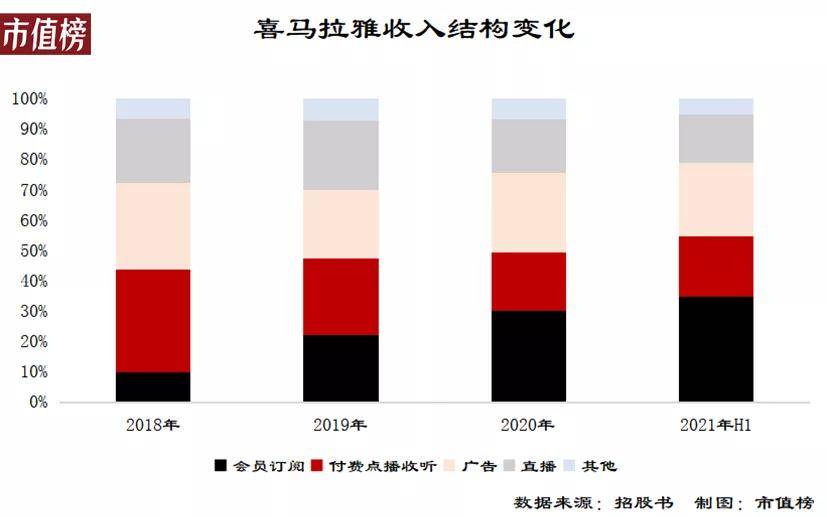

喜马拉雅的收入来自四部分,订阅、广告、直播和其他。订阅收入是顶梁柱,2020年占收入的比重为49.2%,2021年上半年为54.6%,其次是广告和直播,分别占总收入的24.5%和16%。

广告是喜马拉雅早期的支撑。广告对整体的贡献取决于用户的基数、活跃度,喜马拉雅在用户体验和赚钱之间的平衡。一个提供优质内容的成熟产品,不会也不应该把业务重心放到广告上。

近几年,订阅收入是喜马拉雅的增长引擎。订阅收入又包括购买会员和付费点播。从业务结构变化可以看出,会员订阅的贡献最大,其占收入的比重在2018年还不到10%,2021年上半年已升至第一位,34.9%。

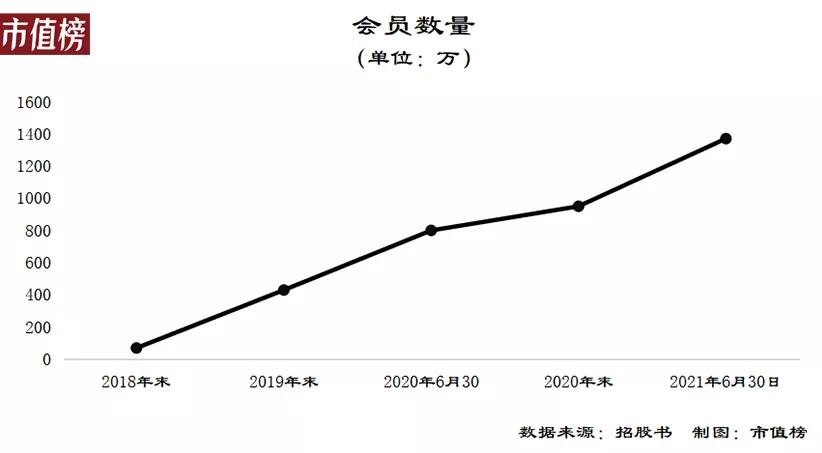

会员订阅收入大增,喜马拉雅采取的也是先做大基数的打法,在丰富内容、提升品质之外,还有一些营销类活动,比如联合会员和打造节日。

去年,喜马拉雅推出了“买1得13”的会员重磅优惠,安卓用户只需要218元就能打包获得喜马拉雅、网易云音乐、腾讯视频、爱奇艺、京东等13个会员年卡。

正常喜马拉雅的会员价为25元/月,每年不超过268元,这样的优惠力度极大地点燃了消费者的热情。有媒体曾统计,活动开始1个小时,就卖出超过10万份。

4月23日,是世界读书日,喜马拉雅、蜻蜓也趁机搞起了423听书节,还有五五购物节、818宠粉节,电商的造节本事学了个十成十。

效果是会员数量成倍增长,截止2021年6月30日,达到了1370万人,比去年同期增加了570万。

此类营销活动,比如联合会员,获客效果立竿见影,同时由于增加会员几乎不会增加边际成本,表面上看十分划算。

不过,这样的活动会伤害一些原价购买的客户,忠诚度不高的会员会就此放弃,忠诚度较高的成员在续费时可能会等待活动,这就意味着平均每个用户的价值会下降。

其实这种情况已经出现了。市值榜以会员数量均值计算了2021年上半年单个会员月均付费,和2020年上半年相比,缩水10%,和2020年相比,减少约三分之一。

营销活动的一面是带来流量,另一面是费用过高。喜马拉雅的销售及营销开支一直居高不下,占收入的比重近一半,是喜马拉雅持续亏损的第一大杀手。在招股书中,喜马拉雅认为在可预见的未来里销售开支会进一步增加。

其次是内容成本。

喜马拉雅上提供内容的有三种创作者,PGC(专业生产内容)、PUGC(专业用户生产内容)和UGC(用户生产内容)。内容的采购形成两种形式的成本,一是收入分成费,二是版权,这里我们合称为内容成本。

喜马拉雅之所以能坐在这个位置,很重要的原因是内容足够丰富、优质。有充足的版权和合作顺利的创作者是喜马拉雅构筑内容护城河的基石。

随着喜马拉雅的登顶,这两块成本占收入的比重有下降趋势。2019年,约40%,2021年上半年,下降至32%。

早年间,喜马拉雅的定位是“PGC+UGC+独家版权”,招股书中倒没有重视这个优势。现在,一个不确定性在于,喜马拉雅们会不会像在线音乐平台一样被要求开放版权。如果版权放开,各平台的内容将出现高度同质化,喜马拉雅的优势也将轰然倒塌。

即使没有版权开放,为了加固护城河,内容成本占收入的比重下降空间也有限。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们