疫情以来美联储快速政策响应对于稳定金融体系、防范现金流风险向更严重的资产负债表风险蔓延的重要意义自不必多说,超过2008年金融危机以来三轮QE的大规模流动性释放对金融资产价格的推动作用也非常显著。正因如此,市场才如此关注美联储接下来的政策动向。

通常而言,不论是QE资产购买、还是当下市场关注的QE减量甚至缩表,所指的都是美联储资产端持有的有价证券的变化。相反,作为资产端另外一面的负债端往往被忽视,但其变化也会对金融体系中的实际流动性状况产生影响。

近期变化是,4月底以来逆回购规模大幅增加,且增加幅度和速度超过同期财政部TGA账户下降和美联储资产购买速度,相当于美联储阶段性“锁住”了更多流动性,也就使得金融体系的实际流动性阶段性减少。因此,如果扣掉逆回购规模后,美联储资产负债表从4月下旬便开始回落,形成事实上(de facto)的“缩表”效果。

了解这一变化后,再来看近期一系列资产特别是那些没有自身现金流而更多依赖流动性环境的资产,一些表现可能就会显得更加“顺理成章”,具体来看:

1)对流动性情况较为敏感的数字货币近期高点出现在4月末5月初,与上文中提到的美联储事实上“缩表”时点较为一致,不排除存在一定关联;

2)美元流动性边际收敛和美元指数走强、及主要大宗商品如有色金属、铜、农产品(5.480, 0.06, 1.11%)从高点回落也基本在此附近;

3)股市内部,周期金融板块回落也在5月中旬左右;

4)近期美债利率持续下行可能乍一看从逻辑上并不契合,但实际上从这个角度也可以得到解释,主要和逆回购操作本身的特点有关。

往前看,短期金融流动性的状况由资产端QE与负债端逆回购规模之间的动态变化所共同决定,但逆回购毕竟是带期限的暂时性变化,更重要的长期影响依然还要看资产端的美联储政策决策。考虑到未来的减量,整体流动性环境的大方向大概率是回落的。

本周焦点:美联储近期资产负债表的变化及其对资产影响

一、近期美联储资产和负债端的主要变化

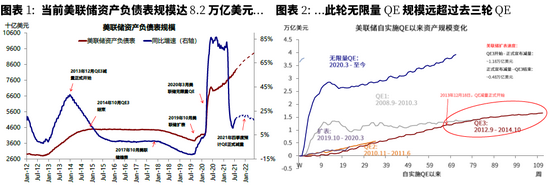

疫情以来美联储快速的政策响应对于稳定金融体系、防范现金流风险向更严重的资产负债表风险蔓延的重要意义自不必多说(《疫情升级的金融传导机制及“薄弱环节”排查》),其超过2008年金融危机以来三轮QE的大规模流动性释放和资产负债表扩张对于金融资产价格的推动作用也是非常显著的。正因如此,市场才如此关注美联储接下来的政策动向。

通常而言,不论是扩张资产负债表的QE资产购买、还是当下市场较为关注的QE减量(Taper)甚至缩表,所指的都是美联储资产端持有的有价证券的变化。当前美联储整体8.24万亿美元总资产中,持有国债、MBS和机构债总计7.67万亿美元,占比高达93%。接下来,我们预计美联储有可能会在年底(12月FOMC)正式开始减少当前每个月至少1200亿美元的国债和MBS购买速度(所谓减量Taper),而在9月FOMC会议修改声明传递减量信号。

相比之下,作为资产端另外一面的负债端虽然往往会被忽视,但其变化也会对金融体系中的实际流动性状况产生显著影响。美联储当前的总负债约为8.2万亿美元,除了流通中的货币外(2.1万亿美元),其主要构成是金融机构在美联储的存款(所谓准备金,3.97万亿美元),逆回购(1.14万亿美元)以及财政部现金账户(6163亿美元)这几项,合计占比约70%。

美联储负债端近期最主要的变化是:一方面,美国财政部TGA账户因3月新一轮1.9万亿美元财政刺激发放以及7月底债务上限要重新生效而持续下降,起到释放流动性的效果;但另一方面,除了金融机构在美联储的准备金略有增加外,4月底以来逆回购操作规模却大幅增加,当前相比4月底规模增加8340亿美元(RRP,即符合条件的金融机构将现金通过逆回购协议放回美联储账上,以赚取利息并获得国债作为抵押品,并在约定时间再将国债卖回给美联储;6月FOMC会议技术性上调隔夜RRP利率为5bp也进一步推动了逆回购规模的增加;有关逆回购为何增加及其运行机制细节,请参见《如何理解美联储逆回购激增与利率走廊机制?2021年6月28日~7月4日》);其规模增加幅度远超同期财政部TGA账户的下降(下降3871亿美元)、也超过同期美联储资产购买的速度(增加4179亿美元)。

短期内逆回购规模以更快速度的增加相当于美联储阶段性“锁住”了更多流动性,也就使得金融体系中的实际流动性暂时性的减少了。因此从这个意义上看,如果扣掉逆回购规模后,美联储资产负债表规模从4月下旬便开始逐步回落,形成了事实上(de facto)的“缩表”效果。

二、事实上(de facto)“缩表”期间的资产表现

了解了这一特征后,再来看近期一系列资产特别是那些没有自身现金流而更多依赖流动性环境的资产价格的表现,一些变化可能就会显得更加“顺理成章”。当然,我们需要指出的是,同时发生的变化两者之间未必有必然的因果关系,即便美联储的资产负债表变化的确对资产价格有影响,但也可能并非唯一或者主导因素,因此我们这里从美联储资产负债变化出发,更多是想从另一个维度和视角提供补充。具体来看,

1)对流动性情况较为敏感的数字货币近期高点出现在4月末5月初,与上文中提到的美联储事实上“缩表”时点较为一致,不排除存在一定关联。

2)类似的,美元流动性的边际收敛和美元指数走强、以及主要大宗商品如有色金属、铜、农产品等从高点回落也基本在此附近。

3)股市内部,周期金融板块的回落也在5月中旬左右。

4)

相比之下,近期

美债利率

持续下行可能乍一看从逻辑上并不契合,但实际上从这个角度也可以得到解释,主要和逆回购操作本身的特点有关。

隔夜逆回购毕竟不是美联储永久性的抛售资产而更多是暂时性(隔夜)“锁住”部分流动性

,而且由于抵押品只能是国债,因此逆回购规模的大幅增加反而相当于增加了对国债的需求。进一步对债券驱动因素分解后看,美债利率中的

通胀预期

从5月中旬开始的回落则可能受到同期大宗商品价格下行、美联储资产负债表事实性回落导致对于市场未来通胀预期下降共同影响。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们